Is btw-verlaging naar 0% op voeding mogelijk om het leven betaalbaarder te maken, en hoe financieren we dat?

De voedselprijzen swingen de pan uit. We vragen om nu onmiddellijk de btw op alle voedingsproducten te verlagen van 6% naar 0% om de rekening te verlichten. Dat is mogelijk en betaalbaar, berekent onze studiedienst in dit dossier.

De voedselprijzen swingen de pan uit. Een winkelkar in de supermarkt is het voorbije jaar 14,7% duurder geworden. Voor de gezinnen wordt voeding een steeds grotere kost. Nooit eerder schoven zoveel mensen – ook steeds meer werkende mensen – aan bij de voedselbanken en in sociale restaurants.

De tijd dringt. We vragen om nu onmiddellijk de btw op alle voedingsproducten te verlagen van 6% naar 0% om de rekening te verlichten. De regering kan die maatregel onmiddellijk nemen. Voor elke winkelkar van 200 euro betekent dat een besparing van 12 euro. Dat is bijna de helft van de prijsstijging van het voorbije jaar.

Natuurlijk blijven we verder ook pleiten voor structurele maatregelen. Met de PVDA pleiten we al maanden voor een blokkering van de prijzen en willen we dat er iets gedaan wordt aan de overwinsten van de giganten van de agro-industrie. Ook consumentenvereniging Testaankoop vraagt krachtige maatregelen.

1. 0%, is dat mogelijk?

Ja. Andere Europese landen, zoals Spanje, hebben op 1 januari 2023 hun btw verlaagd naar 0% voor alle basisvoeding, zoals brood, melk, kaas, fruit, groenten en granen. Andere voedingsmiddelen zoals olie en pasta zijn verlaagd van een btw-tarief van 10% naar 5%.

Minister van Financiën Van Peteghem overwoog een btw-verlaging, maar alleen op groenten en fruit.

2. De kostprijs? Minder dan 2 miljard

De afschaffing van de btw op alle voedingsmiddelen (onderworpen aan 6% btw) en niet-alcoholische dranken zou 1,977 miljard euro kosten.12

3. Hoe betalen we dat? Door een einde te maken aan fiscale vrijstelling van de meerwaarden op aandelen

Sinds de inwerkingtreding van de wet van 23 oktober 1991 zijn de meerwaarden van vennootschappen op hun aandelen niet langer belastbaar. De meerwaarde is de gerealiseerde winst wanneer de verkoopprijs van de aandelen hoger ligt dan hun aankoopprijs.3

Als dus bedrijven die in handen zijn van superrijken vandaag aandelen verkopen en een meerwaarde boeken, betalen ze 0 euro belasting. Een miljardairsfamilie kan zo een vermogenswinst van een kwart miljard euro maken zonder te werken en zonder een euro belasting te betalen.

Dus elke keer dat wij met ons winkelkarretje aan de kassa passeren, betalen we btw, maar deze miljardairs, die honderden miljoenen aan meerwaarde opstrijken, betalen helemaal niets.

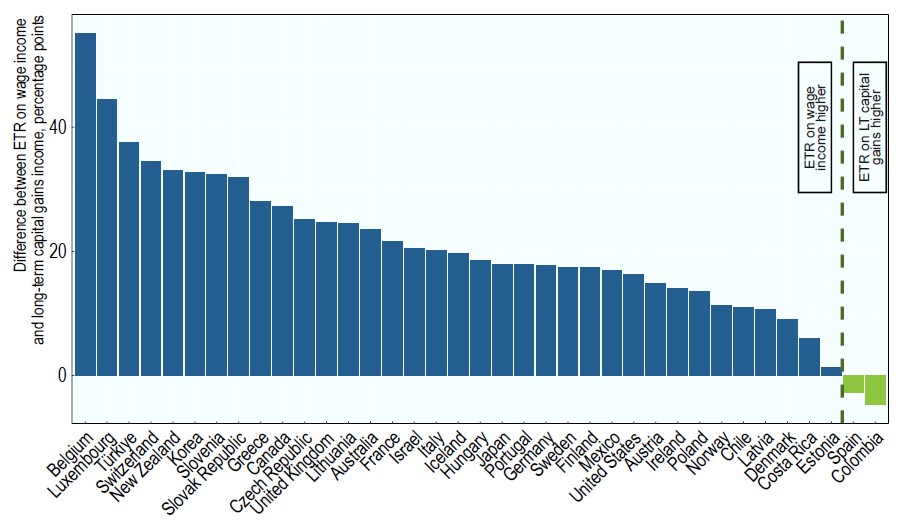

Het is een vrij uniek fiscaal achterpoortje in Europa.4 Zelfs bij onze buren in Luxemburg worden aanzienlijke meerwaarden op aandelenbeleggingen belast tegen ongeveer 20%. Het is dan ook niet verrassend dat in België, volgens een studie van de OESO5 het verschil tussen belastingen op inkomen uit arbeid en meerwaarden het grootste is van de zogenaamde geïndustrialiseerde landen.

grafiek: Verschil in effectief belastingtarief tussen lonen en meerwaarden op kapitaal

Dit fiscale achterpoortje sluiten zou gemiddeld vier miljard euro per jaar kunnen opleveren, meer dan genoeg om een verlaging van de btw naar 0% en andere accijnsverhogingen (op gas en elektriciteit, bijvoorbeeld) te financieren. Dit zou goed zijn voor de portemonnee van elke Belg en het zou meteen ook een grote fiscale onrechtvaardigheid rechtzetten.

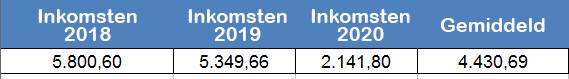

De gemiddelde kost voor de begroting van dit fiscale achterpoortje voor meerwaarde op aandelen over de laatste drie beschikbare jaren (tot 2020) worden weergegeven in onderstaande tabel.

Het jaarlijkse gemiddelde bedraagt dus 4,4 miljard euro.6

Deze vrijstelling afschaffen zou tussen de 2 en 5 miljard euro opleveren. Merk op dat dit van jaar tot jaar varieert (afhankelijk van de conjunctuur), maar het is heel goed mogelijk om een bepaald bedrag te begroten, dat dan indien nodig kan worden overgedragen.

Hier zijn vier interessante voorbeelden van vrijgestelde meerwaarde op aandelen:

(1) Groep Brussel Lambert, holdingmaatschappij van de familie Frère (11de en 12de grootste vermogens van België, Gérald en Ségolène): 264,4 miljoen euro

De twee kinderen van Albert Frère, die samen 5,4 miljard euro bezitten, maken een meerwaarde van honderden miljoenen. Belastingvrij.

Hun schoonmaakpersoneel betaalt nog steeds een paar honderd euro belasting7 op een mediaan loon van 25.000 euro. Terwijl de hoofdzetel van de twee Frères (die 1.077 keer meer verdiende dan elke schoonmaakster die er werkte) nul euro belasting betaalde op een enorme meerwaarde.

(2) Compagnie du Bois sauvage, holdingmaatschappij van de familie Paquot (83ste fortuin): 286.964.234 euro

De familie van wijlen Guy Paquot, die ook betrokken was bij een onderzoek naar fraude en witwassen en in verband werd gebracht met de Fortis-affaire in 2008, heeft een fortuin van 316 miljoen euro. In 2022 zal hij bijna net zoveel geld aan meerwaarde ontvangen als dit jaar (286 miljoen). En betaalt er nul euro belasting op.

(3) Ackermans & van Haaren, holding van de familie Bertrand-Ackermans (21ste fortuin): 271.287.372 euro

De familie van de Open Vld-staatssecretaris van Begroting, Alexia Bertrand, met een fortuin van meer dan 1,7 miljard euro, maakte een meerwaarde van een kwart miljard zonder ook maar één euro belasting te betalen. Dezelfde Alexia Bertrand die afgelopen juni zei dat het doel van een belastinghervorming is om “meer netto te geven aan elke werknemer”, “om werk te belonen, om degenen die elke ochtend vroeg opstaan te belonen”.8 Het is duidelijk dat de werknemers in de tussentijd niet meer netto hebben ontvangen en vooral dat het gezin van de staatssecretaris niets extra’s heeft moeten betalen...

(4) Laten we het tot slot hebben over bedrijven die vanuit het buitenland komen om te profiteren van het gunstige fiscaal klimaat in België, alleen maar om geen belasting te betalen en zonder banen te creëren.

Atlas Countries Support is bijvoorbeeld een Belgisch bedrijf dat deel uitmaakt van de Franse telecomgroep Orange en dat geen enkele werknemer in dienst heeft. Zijn activiteit bestaat uit het houden van aandelen in bedrijven van de groep die actief zijn in Jordanië en verschillende Afrikaanse landen. De rekeningen laten een eenmalig – en niet belast – financieel resultaat zien van 1,1 miljard euro in 2021 en een meerwaarde op aandelen van 567 miljoen euro in 2022. De belastingfactuur van het bedrijf bedraagt nul euro. Dit is waarschijnlijk de reden voor zijn aanwezigheid in België.

Waarom zouden we belastingen betalen op basisbehoeften zoals voedsel als miljardairs geen belasting hoeven te betalen op hun meerwaarden?

We herinneren eraan dat de PVDA al sinds 2010 vraagt om een einde te maken aan dit fiscale achterpoortje, toen we onze jaarlijkse top 50-lijst van de grootste belastingkortingen voor bedrijven publiceerden. Het besluit om de vrijstelling te verlenen werd overigens genomen in 1991 onder een regering met sociaaldemocraten...

In 2019 diende de PVDA in de Kamer een wetsvoorstel om financiële meerwaarden te belasten.9

Voetnoten

1 Op de volgende voedingsmiddelen wordt geen 6% btw geheven:

- Kaviaar, kreeft, krab, rivierkreeft en oesters (btw 21%)

- De meeste bieren en sterke dranken (btw 21%)

Bron: Koninklijk Besluit nr. 20 van 20 juli 1970 tot vaststelling van de tarieven van de belasting over de toegevoegde waarde en tot vaststelling van de indeling van de goederen en de diensten bij die tarieven. Bijlagen Tabel A en Tabel B

2 Deze schatting is gebaseerd op het huishoudbudgetonderzoek voor 2020: https://statbel.fgov.be/nl/themas/huishoudens/huishoudbudget

3 De belastinghervorming van 2017 reserveerde deze immunisatie voor meerwaarde die voldoen aan de voorwaarden voor de DBI (definitief belaste inkomsten) (een minimumdeelneming van 10% van het kapitaal of ten minste €2,5 miljoen), wat gunstig is voor de grootste bedrijven.

4 Volgens deze tabel van PWC (https://taxsummaries.pwc.com/quick-charts/capital-gains-tax-cgt-rates) belasten veel EU-landen meerwaarden van bedrijven tegen het standaardtarief van de vennootschapsbelasting. We kunnen daarom concluderen dat de Belgische vrijstelling een uitzondering is voor zowel bedrijven als particulieren.

5 https://www.oecd-ilibrary.org/taxation/the-taxation-of-labour-vs-capital-income_04f8d936-en;jsessionid=vM4EC3IhI1kbHyd2WOZ1i-DqQz9iW2KcQ22ydDJ.ip-10-240-5-95?s=09

6 https://finances.belgium.be/sites/default/files/Statistieken_SD/open-data/inventaire-depenses-fiscales-federales-inventaris-federale-fiscale-uitgaven.xlsx

7 Het mediaan loon voor een jobs als schoonmaakster in België bedraagt 25.978 euro.

8 https://www.rtbf.be/article/reforme-fiscale-l-objectif-est-de-donner-plus-en-net-a-chaque-travailleur-selon-alexia-bertrand-11211853